Fra og med 1. juli 2021 introducerer EU en ny momsordning for privatsalg inden for EU. Den nye ordning kaldes Moms one stop shop.

Hidtil – indtil 1. juli 2021 – har grænsen, også kaldet fjernsalgsgrænsen for, hvor meget en virksomhed må sælge til private i et andet EU-land, uden at opkræve, indberette og afregne moms i det på gældende land ligget i intervallet 35.000 til 100.000 EUR i årlig omsætning, da grænsen har været forskellig i de enkelte EU-lande.

Det ændrer sig pr. 1. juli 2021. Her implementerer EU en ny ordning, som er inspireret af “Mini One Stop Shop”-ordningen (forkortet MOSS), som gennem en årrække har tilladt opkrævning af lokal moms ved salg af ydelser, som leveres elektronisk til private forbrugere i EU. Det har derudover været muligt at indberette og afregne moms fra flere lande samlet ét sted.

Lovgivningen pr. 1. juli 2021

Inspireret af MOSS-ordning introducerer EU en ny ordning, som kaldes Moms One Stop Shop (forkortet OSS). Den nye ordning gælder helt generelt for salg til private indenfor EU.

De to centrale elementer i den nye ordning ses herunder:

- Der indføres en fælles fjernsalgsgrænse for salg til private kunder indenfor EU på 10.000 euro på et år (Jf. skat.dk er det kalderåret der er gældende).

Det er vigtigt at understrege, at det ikke længere opgøres på landeniveau. - Fra 1. juli 2021 kan indberetningen og afregningen ske samlet hos et lands skattemyndighed.

Som virksomhed er man forpligtet til at tilmelde sig OSS-ordningen eller lade sig momsregistrere ´ i det pågældende land, hvis det forventes, at grænsen på 10.000 EUR overstiges.

Hvis en virksomhed er tilmeldt OSS-ordningen, skal der opkræves lokal moms ved salg til alle EU-lande.

Hvis en virksomhed af konkurrencemæssige årsager ønsker at opkræve lokal moms, der ofte er lavere end dansk moms, er det tilladt at benytte ordningen på trods af, at der samlet set ikke er solgt for – eller forventes – at blive solgt for 10.000 EUR til EU-lande, hvor man ikke er momsregistreret.

Hvis en virksomhed vil registrere sig i den nye ordning gælder valget i 2 år. Virksomheder kan registrere sig hos SKAT.

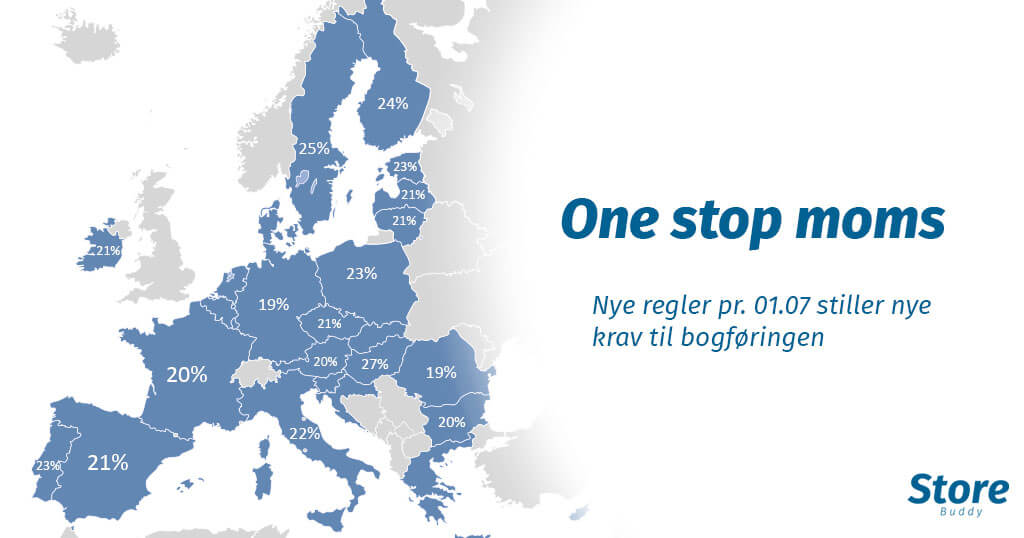

De lokale momssatser fremgår af denne oversigt, som er udarbejdet af EU (se under Momssatser i EU-landene).

Hvorfor introduceres den nye ordning?

De nye regler er vedtaget af EU kommisionen og har haft flere hensigter. Herunder:

- Der har fra flere sider været et ønske om at forenkle indberetning af moms på tværs af landegrænser i det indre marked,

- Skabe mere lige konkurrencevilkår mellem høj – og lavmomslande indenfor EU

- Skabe mere lige konkurrencevilkår mellem virksomheder inden for EU og virksomheder uden for EU, der sælger momsfrit til EU

Hvordan skal man forholde sig, hvis man er momsregistreret i flere EU-lande?

Hvis man er momsregistreret i et eller flere EU-lande, kan momsregistreringerne i de pågældende lande bevares.

Salg til lande, hvor man har ladet sig momsregistrere, indregnes ikke i summen over samlet salg til private i EU. Derved kan det være en måde at holde sig under grænsen på 10.000 EUR til øvrige EU-lande, hvis det skulle være et ønske.

Det er nemt, hvis du bruger Storebuddy!

Inden den nye ordning blev implementeret har virksomheder, som har solgt målrettet til EU-lande været nødsaget til at lade sig momsregistrere i de enkelte lande, og har derfor skullet indberette og afregne moms i mange lande.

Da alle lande har forskellige systemer og regler mv., har det pålagt virksomhederne ikke ubetydelige administrationsomkostninger.

Sammenholdt med den nye ordningen har de højere omsætningsgrænser under den gamle ordning dog også betydet, at webshops med sporadisk salg til andre EU-lande har kunnet kunne undgå at lade sig momsregistrere i disse lande.

Under den nye ordning vil flere mindre webshops, grundet den lave omsætningsgrænse blive nødsaget til at tilmelde sig den nye ordning.

Set ud fra et administrationsmæssigt perspektiv er den nye ordning en fordel for større webshops, da deres administration forenkles. Mindre webshops vil derimod opleve at bliver pålagt en administrativ byrde i og med, at de skal implementere og drifte den nye ordning.

I og med flere mindre webshops, grundet den lavere fjernslagsgrænse, vil få et ekstra skub til at tilmelde sig ordningen, og de større webshops får en administrativ fordel samtidigt med, at de kan opkræve lokal moms, vil det medføre, at danske webshops samlet set vil blive mere konkurrencedygtige.

Ny ordning stiller krav til bogføringen

For webshops, som har haft privatsalg i EU, har det principielt altid været nødvendigt at holde sig ajour med, hvordan omsætningen har fordelt sig på de enkelte EU-lande. Dette for at sikre, at virksomheden blev momsregistreret i det pågældende land, hvis omsætningsgrænsen kom i spil.

De høje omsætningsgrænser har dog bevirket, at mange – specielt små og mellemstore webshops – har håndteret dette ud fra en “mavefornemmelse”. Derved har det ikke været tvingende nødvendigt at udspecificere omsætningen på landeniveau i bogføringen.

Fremover er det dog utilstrækkeligt for stort set alle webshops, som sælger til andre EU-lande.

Dels fordi omsætningsgrænsen er reduceret signifikant. Men ikke mindst fordi, der ved indførslen af de nye regler forventes, at der kommer langt mere fokus og kontrol på området.

Fremover er det altså vigtigt, at der er styr på fordelingen af privatsalget til de enkelte EU-lande, ligesom det skal sikres, at der sælges og bogføres med de rigtige momssatser for de enkelte lande (se dem her – under Momssatser i EU-landene).

Med storebuddy får du ikke sved på panden

Det kan virke som en uoverskuelig opgave at skulle opdele omsætning og moms på landeniveau – ikke mindst fordi ingen af de tre store danske regnskabprogrammer (Billy, Dinero samt e-conomic) har udviklet værktøjer, som kan varetage opgaven.

Men inden fortvivlelsen bliver alt for stor, kan vi berolige med, at Storebuddy helt automatisk kan fordele omsætning og moms på landeniveau. Dog aktuelt kun for e-conomic brugere, da det ikke er teknisk muligt at lave ordentlige løsninger til Billy og Dinero.

Har du ikke hidtil fået opdelt omsætning på landeniveau, er der også råd for det. Via Storebuddy-app’en kan du simpelt få overblik over, hvor meget omsætning du har haft i de enkelte EU-lande. Derved har du grundlaget for at vurdere, hvornår det er tid til at registrere virksomheden på den nye ordning.

I videoen herunder ses en teaser på, hvor simpelt det er at få udspecificeret bogføringen på landeniveau.

Spørgsmål eller brug for hjælp til at komme videre?

Har du spørgsmål til, hvordan du kan komme i gang og blive klar til de nye regler, så kontakt os – vi sidder klar til at svare på spørgsmål og hjælpe dig i gang.